Oleh: Tim Penyusun, Diupdate 8 Januari 2026

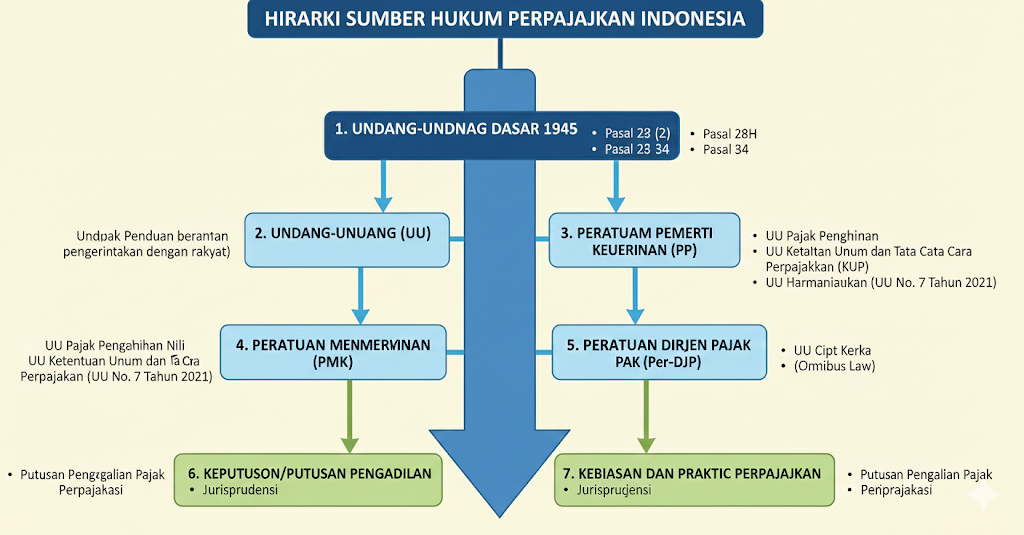

Hukum pajak merupakan bagian integral dari hukum publik yang mengatur hubungan antara negara sebagai pemungut pajak dan rakyat sebagai pembayar pajak. Esai ini menyajikan analisis komprehensif tentang pengantar hukum pajak di Indonesia, mencakup fondasi konseptual, kedudukan dalam sistem hukum nasional, perkembangan historis, fungsi-fungsi pajak dalam konteks modern, sumber-sumber hukum perpajakan, dan tantangan implementasi. Penelitian menggunakan pendekatan normatif-yuridis dengan studi literatur mendalam terhadap regulasi perpajakan, jurisprudensi, dan literatur hukum administrasi negara. Temuan menunjukkan bahwa pajak adalah kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang, tanpa mendapatkan imbalan secara langsung, dan digunakan untuk keperluan negara dan kemakmuran rakyat. Definisi ini mengandung elemen-elemen krusial yang membedakan pajak dari pungutan lainnya seperti retribusi dan sumbangan. Secara historis, sistem perpajakan Indonesia telah mengalami evolusi signifikan dari era kolonial (IPP 1915) melalui berbagai reformasi hingga mencapai milestone penting dalam reformasi 1983 yang mengubah paradigma dari “official assessment” menjadi “self-assessment”. Perubahan fundamental ini terbukti meningkatkan penerimaan pajak secara signifikan dan memposisikan pajak sebagai sumber utama pendapatan negara, mencapai 83,1% dari total penerimaan negara tahun 2024 (Rp 2.490,9 triliun dari Rp 2.996,9 triliun). Hukum pajak memiliki dua fungsi utama: (1) Fungsi Budgeter—sebagai sumber pendapatan negara untuk mendanai pengeluaran pemerintah dan pembangunan; dan (2) Fungsi Regulerend—sebagai alat pengaturan ekonomi untuk mendorong pertumbuhan berkelanjutan, menyesuaikan kebijakan investasi, mengendalikan inflasi, dan melakukan redistribusi pendapatan untuk mengurangi kesenjangan sosial. Sebagai hukum publik yang menganut asas imperatif, hukum pajak tidak dapat ditunda pelaksanaannya dan menuntut standar keadilan, kepastian hukum, dan efisiensi yang tinggi. Sumber-sumber hukum perpajakan Indonesia membentuk hirarki yang jelas, mulai dari UUD 1945 Pasal 23 sebagai dasar konstitusional, diikuti berbagai undang-undang sektoral (PPh, PPN, KUP), peraturan pemerintah, dan peraturan menteri. Meskipun telah mengalami berbagai reformasi, sistem perpajakan Indonesia masih menghadapi tantangan signifikan, antara lain: (1) Rendahnya tingkat kepatuhan wajib pajak (compliance rate masih di bawah 60%), (2) Keterbatasan literasi pajak di kalangan masyarakat umum, (3) Tantangan dalam penegakan hukum yang konsisten, (4) Risiko korupsi dalam administrasi perpajakan (sebagaimana ditunjukkan oleh kasus Gayus Tambunan), dan (5) Kompleksitas adaptasi terhadap perkembangan teknologi (digitalisasi sistem pajak, ekonomi kripto, transformasi digital). Untuk menghadapi tantangan-tantangan tersebut, diperlukan reformasi berkelanjutan yang mencakup: (1) intensifikasi edukasi dan sosialisasi perpajakan, (2) penegakan hukum yang lebih ketat dan konsisten, (3) peningkatan transparansi dalam penetapan dan administrasi pajak, (4) implementasi teknologi digital yang lebih canggih (seperti blockchain untuk transparansi), dan (5) sinkronisasi antara berbagai instrumen hukum perpajakan dengan perkembangan ekonomi digital dan globalisasi. Kesimpulannya, hukum pajak sebagai institusi fundamental dalam negara modern memerlukan pemahaman mendalam tentang konsep, fungsi, dan implementasinya. Dengan sistem perpajakan yang adil, transparan, dan efisien, Indonesia dapat meningkatkan penerimaan negara sambil menciptakan kepercayaan publik dan memperkuat kesejahteraan sosial. Kemampuan untuk terus beradaptasi dengan perubahan zaman, sambil mempertahankan prinsip-prinsip keadilan dan legalitas, akan menentukan keberhasilan sistem perpajakan Indonesia di masa depan.

I. PENDAHULUAN

Namun, di balik peran sentral pajak, terdapat realitas yang kompleks dan seringkali dihadapi dengan pertentangan: pajak adalah pungutan yang bersifat memaksa dan melibatkan teka-teki moral serta politik yang mendalam. Mengapa negara berhak memungut sebagian dari kekayaan wajib pajak? Bagaimana negara dapat memastikan bahwa pungutan ini adalah adil dan tidak sewenang-wenang? Pertanyaan-pertanyaan fundamental ini telah diperdebatkan oleh para filsuf, ekonom, dan juris selama berabad-abad, dan jawabannya memerlukan pemahaman mendalam tentang hukum pajak—keseluruhan sistem norma yang mengatur hubungan antara negara dan rakyatnya dalam konteks pemungutan pajak.

II. DEFINISI DAN KONSEP PAJAK

2.1 Definisi Pajak Menurut Berbagai Sumber

2.1.1 Definisi Yuridis Formal

Berdasarkan Undang-Undang Nomor 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP) dan Undang-Undang Nomor 36 Tahun 2008 tentang Pajak Penghasilan, pajak didefinisikan sebagai:

“Kontribusi wajib kepada negara yang terutang oleh orang pribadi atau badan yang bersifat memaksa berdasarkan undang-undang, dengan tidak mendapatkan imbalan secara langsung dan digunakan untuk keperluan negara bagi sebesar-besarnya kemakmuran rakyat.”

Definisi ini mengandung elemen-elemen kunci yang fundamental:

| Elemen | Penjelasan |

| Kontribusi Wajib | Pajak adalah kewajiban yang harus dipenuhi, bukan pilihan |

| Kepada Negara | Penerima pajak adalah negara (pusat maupun daerah) yang mewakili kepentingan publik |

| Terutang oleh Subjek Tertentu | Hanya orang pribadi atau badan yang memenuhi kriteria yang ditetapkan undang-undang yang berkewajiban membayar pajak |

| Bersifat Memaksa | Negara memiliki kekuatan untuk memaksa pembayaran pajak, termasuk melalui mekanisme penagihan dan penyitaan |

| Berdasarkan Undang-Undang | Pajak hanya dapat dipungut berdasarkan undang-undang yang telah disahkan oleh lembaga legislatif (DPR) |

| Tanpa Imbalan Langsung | Pembayar pajak tidak menerima manfaat yang dapat diidentifikasi secara langsung dan proporsional dengan jumlah pajak yang dibayarkan |

| Untuk Kemakmuran Rakyat | Tujuan akhir pemungutan pajak adalah untuk mendanai pengeluaran negara yang digunakan untuk kesejahteraan dan kemakmuran seluruh rakyat |

2.1.2 Definisi Menurut Para Ahli

C.F. Bastable (seorang ekonom Inggris klasik) memberikan definisi yang ringkas:

“A compulsory contribution of the wealth of a person or body of persons for the service of the public powers.”

(Kontribusi wajib dari kekayaan seseorang atau kelompok orang untuk pelayanan kekuasaan publik.)

Dr. P.J.A. Andriani (ahli hukum pajak) memberikan definisi yang lebih detail:

“Iuran kepada negara (yang dapat dipaksakan) yang terutang oleh yang wajib membayarnya menurut peraturan-peraturan, dengan tidak mendapat prestasi kembali yang langsung dapat ditunjuk, dan yang gunanya untuk membiayai pengeluaran-pengeluaran umum yang berhubungan dengan tugas negara untuk menyelenggarakan pemerintahan.”

Santoso Brotodihardjo (pakar hukum pajak Indonesia) mendefinisikan hukum pajak sebagai:

“Aturan-aturan yang meliputi wewenang atau hak pemerintah dalam mengambil kekayaan seseorang dan memberikannya kembali ke masyarakat melalui kas negara.”

2.2 Elemen-Elemen Esensial Pajak

Dari berbagai definisi di atas, dapat diidentifikasi lima elemen esensial yang harus ada untuk mengklasifikasikan sesuatu sebagai pajak:

1. Legalitas (Dasarnya adalah Hukum)

Pajak hanya dapat dipungut berdasarkan undang-undang yang telah melalui proses legislatif yang sah. Prinsip ini dirumuskan dalam Latin sebagai “nullum tributum sine lege” (tidak ada pajak tanpa undang-undang). Di Indonesia, hal ini dijamin oleh Pasal 23 ayat (2) Undang-Undang Dasar 1945 yang menyatakan bahwa “Segala pajak untuk keperluan negara berdasarkan undang-undang.”

Implikasi dari prinsip legalitas: – Pajak tidak dapat dipungut melalui peraturan pemerintah atau keputusan kepala daerah saja, tetapi harus melalui undang-undang (untuk pajak pusat) atau peraturan daerah (untuk pajak daerah) – Wajib pajak memiliki hak untuk mengetahui dasar hukum yang menjadi fondasi pemungutan pajak yang mereka tanggung – Perubahan atau penghapusan pajak juga harus melalui undang-undang

2. Sifat Memaksa

Pajak dapat dipaksakan pembayarannya oleh negara. Jika seorang wajib pajak tidak membayar pajak yang telah ditetapkan, negara memiliki kewenangan untuk: – Melakukan penagihan melalui Surat Teguran – Melakukan penyitaan aset untuk pelunasan pajak – Melakukan penyanderaan (gijzeling) dalam kasus-kasus tertentu

Sifat memaksa ini membedakan pajak dari donasi, sumbangan, atau kontribusi sukarela lainnya.

3. Tanpa Imbalan Langsung (Non-Equivalent)

Pembayar pajak tidak menerima manfaat atau layanan yang dapat diidentifikasi secara langsung dan proporsional dengan jumlah pajak yang dibayarkan. Inilah yang membedakan pajak dari retribusi (pungutan atas jasa tertentu) dan sumbangan (pungutan untuk kepentingan kelompok tertentu).

Sebagai ilustrasi: Saat seseorang membayar pajak penghasilan sebesar Rp 100 juta, ia tidak menerima “voucher pelayanan publik” senilai Rp 100 juta. Sebaliknya, pembayaran pajak berkontribusi pada dana publik yang digunakan untuk berbagai keperluan negara, yang manfaatnya mungkin tidak langsung dirasakan oleh pembayar pajak secara individual.

4. Kepada Negara

Penerima pajak adalah negara (baik pemerintah pusat maupun daerah). Pajak tidak dapat dipungut untuk kepentingan privat atau organisasi swasta, kecuali dalam konteks kerjasama khusus yang diatur oleh undang-undang. Pajak yang dipungut menjadi bagian dari pendapatan negara dan dikelola sesuai dengan ketentuan yang berlaku dalam hukum keuangan negara.

5. Untuk Kepentingan Publik dan Kemakmuran Rakyat

Pajak yang dikumpulkan digunakan untuk mendanai pengeluaran negara yang meliputi: – Pengeluaran untuk penyelenggaraan pemerintahan (gaji pegawai, operasional lembaga negara) – Investasi publik (infrastruktur, pendidikan, kesehatan) – Program-program kesejahteraan sosial (bantuan langsung tunai, subsidi, jaminan sosial) – Pembayaran utang negara (bunga utang, cicilan utang)

2.3 Perbedaan Pajak dengan Pungutan Lainnya

Penting untuk memahami perbedaan antara pajak dengan jenis pungutan lainnya, karena masing-masing memiliki karakteristik dan dasar hukum yang berbeda. Berikut adalah perbandingan detail:

2.3.1 PAJAK vs RETRIBUSI

| Aspek | PAJAK | RETRIBUSI |

| Dasar Hukum | Undang-Undang (untuk pajak pusat) atau Peraturan Daerah (untuk pajak daerah) | Peraturan Daerah (hanya untuk daerah) |

| Sifat Pemungutan | Wajib (memaksa) | Wajib (memaksa) |

| Pihak yang Memungut | Negara (pusat dan daerah) | Pemerintah Daerah saja |

| Imbalan Langsung | TIDAK ada kontraprestasi langsung | ADA kontraprestasi langsung dan terukur |

| Penggunaan | Untuk public investment dan pengeluaran umum | Untuk membayar jasa/layanan tertentu |

| Contoh | PPh (Pajak Penghasilan), PPN (Pajak Pertambahan Nilai), PBB (Pajak Bumi & Bangunan) | Retribusi Parkir, Retribusi Pelayanan Kesehatan (puskesmas), Retribusi Pasar |

Ilustrasi Praktis: Kasus Mie Gacoan yang Menyediakan Parkir

Mie Gacoan adalah restoran yang menyediakan tempat parkir untuk pengunjungnya. Ada dua skenario:

- Pajak Parkir (Perpajakan): Jika pemerintah daerah menetapkan pajak atas lahan/tanah tempat parkir yang dimiliki Mie Gacoan, hal ini adalah pajak karena dipungut berdasarkan hak pemerintah atas properti dan tidak ada kontraprestasi langsung yang proporsional.

- Retribusi Parkir (Jasa Umum): Jika pengunjung yang memarkir kendaraan mereka di tepi jalan umum (bukan di lahan pribadi Mie Gacoan) membayar biaya parkir kepada pemerintah daerah, ini adalah retribusi karena ada kontraprestasi langsung berupa jasa penyediaan tempat parkir di jalan umum.

2.3.2 JENIS-JENIS RETRIBUSI DI DAERAH

Untuk memahami lebih baik perbedaan pajak dengan retribusi, perlu diketahui bahwa retribusi daerah diklasifikasikan menjadi tiga jenis menurut Undang-Undang Nomor 28 Tahun 2009 tentang Pajak Daerah dan Retribusi Daerah:

A. Retribusi Jasa Umum (layanan yang hanya disediakan oleh pemerintah) – Pelayanan kesehatan (Puskesmas, RS pemerintah) – Pelayanan kebersihan (TPS, TPA, TPST) – Pelayanan parkir di tepi jalan umum – Pelayanan pasar (bedak pasar, lapangan) – Pengendalian lalu lintas

B. Retribusi Jasa Usaha (layanan yang dapat disediakan oleh swasta maupun pemerintah) – Penyediaan pasar, pertokoan, tempat usaha – Penyediaan tempat pelelangan ikan, ternak, hasil bumi – Penyediaan tempat parkir khusus di luar badan jalan – Penyediaan penginapan/pesanggrahan/vila – Pelayanan rumah pemotongan hewan ternak – Pelayanan jasa kepelabuhan – Pelayanan tempat rekreasi, pariwisata, olahraga – Penjualan hasil produksi usaha pemerintah daerah

C. Retribusi Perizinan Tertentu (layanan perizinan yang dikeluarkan pemerintah) – Persetujuan bangunan gedung (PBG) – Penggunaan tenaga kerja asing – Pengelolaan pertambangan rakyat

2.3.3 PAJAK vs SUMBANGAN

| Aspek | PAJAK | SUMBANGAN |

| Dasar Hukum | Undang-Undang | TIDAK ada dasar hukum formal |

| Sifat Pemungutan | Wajib (memaksa) | Sukarela |

| Pihak yang Memungut | Negara | Kelompok/organisasi masyarakat |

| Imbalan | Tidak ada kontraprestasi | Tidak ada (sepenuhnya sukarela) |

| Penggunaan | Kepentingan publik umum | Kepentingan kelompok masyarakat tertentu |

| Contoh | PPh, PPN, PBB | Sumbangan untuk renovasi mushola, sumbangan untuk sekolah lokal |

Catatan Penting tentang Retribusi:

Menurut regulasi yang berlaku, semua izin yang diberikan oleh pemerintah pada dasarnya adalah GRATIS, kecuali izin/perizinan yang secara spesifik ditetapkan sebagai objek retribusi dalam undang-undang. Contohnya: – Persetujuan Bangunan Gedung (PBG) untuk membangun atau merenovasi bangunan adalah objek retribusi (pemilik harus membayar) – Izin lainnya yang tidak tercantum dalam daftar retribusi seharusnya diberikan tanpa biaya

III. KEDUDUKAN HUKUM PAJAK DALAM SISTEM HUKUM NASIONAL

3.1 Hukum Pajak sebagai Bagian dari Hukum Publik

Hukum pajak termasuk dalam kategori “Hukum Publik” (bukan hukum privat), karena mengatur hubungan antara negara (pemerintah) dengan rakyat (wajib pajak). Untuk memahami ini lebih baik, perlu dipahami pembagian sistem hukum Indonesia secara umum:

Kedudukan hukum pajak sebagai bagian dari hukum administrasi negara memiliki implikasi penting:

- Hubungan bersifat unilateral: Negara memiliki posisi superior dan kewenangan untuk menetapkan besarnya pajak, prosedur pembayaran, dan aturan lainnya tanpa harus menegosiasikan dengan wajib pajak secara individual.

- Prinsip legalitas: Setiap tindakan pemerintah dalam administrasi pajak harus berdasarkan undang-undang, dan wajib pajak dapat menggugat tindakan pemerintah yang dianggap bertentangan dengan hukum.

- Asas Imperatif: Pelaksanaan pemungutan pajak tidak dapat ditunda atau dihentikan oleh lembaga pengadilan, meskipun ada permohonan keberatan dari wajib pajak. Artinya, wajib pajak tetap harus membayar pajak yang ditetapkan, dan kemudian dapat mengajukan keberatan atau gugatan untuk meminta pengembalian pajak yang telah dibayarkan jika dirasa tidak sesuai hukum.

3.2 Fungsi Hukum Pajak dalam Sistem Hukum Nasional

Hukum pajak memiliki beberapa fungsi penting:

- Fungsi Normatif: Menetapkan standar perilaku dan kewajiban yang harus dipatuhi oleh wajib pajak dan penyelenggara pemerintahan dalam konteks perpajakan.

- Fungsi Protektif: Melindungi hak-hak wajib pajak (misalnya, hak untuk didengarkan, hak untuk mengajukan keberatan, hak untuk memperoleh informasi).

- Fungsi Redistributif: Memastikan bahwa beban pajak didistribusikan secara adil di antara wajib pajak berdasarkan prinsip-prinsip keadilan.

- Fungsi Regulatif: Mengatur perilaku ekonomi melalui insentif pajak dan disinsentif (misalnya, pengurangan pajak untuk investasi tertentu, pengenaan pajak lebih tinggi untuk produk yang merusak lingkungan).

3.3 Prinsip-Prinsip Fundamental Hukum Pajak

Hukum pajak di Indonesia berdiri atas beberapa prinsip fundamental yang menjadi panduan dalam pembentukan dan implementasi peraturan perpajakan:

Prinsip Legalitas (Principle of Legality)

Sebagaimana dinyatakan dalam Pasal 23 ayat (2) UUD 1945: “Segala pajak untuk keperluan negara berdasarkan undang-undang.”

Prinsip ini berarti: – Pajak hanya dapat dipungut berdasarkan undang-undang yang telah disahkan oleh DPR – Tidak ada pembayaran pajak yang sah di luar apa yang diatur dalam undang-undang – Wajib pajak berhak mengetahui dasar hukum yang menjadi fondasi kewajiban pajaknya

Prinsip Keadilan (Principle of Justice)

Sistem pajak harus adil dalam membebankan kewajiban kepada setiap wajib pajak. Ada dua aspek keadilan pajak:

- Keadilan Horizontal: Orang-orang yang memiliki kondisi ekonomi yang sama harus dibebankan pajak yang sama.

- Keadilan Vertikal: Orang-orang yang memiliki kondisi ekonomi yang berbeda harus dibebankan pajak yang proporsional dengan kemampuan mereka (sistem pajak progresif).

Contoh aplikasi: Seseorang dengan penghasilan Rp 100 juta seharusnya membayar pajak penghasilan yang lebih tinggi (baik dalam jumlah absolut maupun persentase) dibandingkan dengan seseorang yang penghasilannya hanya Rp 30 juta.

Prinsip Kepastian Hukum (Principle of Legal Certainty)

Wajib pajak harus dapat memprediksi dengan jelas:

- Kapan mereka wajib membayar pajak

- Berapa besar pajak yang harus dibayar

- Apa konsekuensi dari non-compliance

- Bagaimana mekanisme untuk mengajukan keberatan atau banding

Kepastian hukum ini penting untuk mendorong kepatuhan wajib pajak dan menciptakan lingkungan bisnis yang stabil.

Prinsip Efisiensi (Principle of Efficiency)

Biaya administrasi pemungutan pajak harus serendah mungkin relatif terhadap jumlah pajak yang terkumpul, agar maksimum hasil perpajakan dapat tercapai.

IV. SEJARAH PERKEMBANGAN HUKUM PAJAK INDONESIA

4.1 Era Kolonial (1900-1945): Sistem Pajak Hindia Belanda

4.1.1 Periode Awal (1900-1915)

Pada era awal kolonialisme Belanda, sistem pajak di Hindia Belanda masih mengikuti pola tradisional yang mewariskan struktur pajak feudal dari periode kerajaan-kerajaan lokal. Sistem ini mencakup:

- Pajak Tanah (Landrente): Pajak atas tanah yang ditetapkan berdasarkan perjanjian yang kadang-kadang tidak adil

- Pajak Perdagangan: Pungutan atas aktivitas perdagangan dan manufaktur

- Pajak Cukai: Pungutan atas barang-barang tertentu

Sistem ini ditandai dengan: – Banyak jenis pajak yang saling tumpang tindih – Administrasi pajak yang tidak efisien dan sering terjadi penyelewengan – Kesempatan korupsi yang luas karena kurangnya transparansi – Resistensi keras dari masyarakat lokal karena dianggap hanya menguntungkan penjajah

4.1.2 Periode IPP (1915-1942): Indische Positieregeling

Tahun 1915 menandai reformasi pertama dalam sistem pajak Hindia Belanda dengan diterbitkannya Indische Positieregeling (IPP) berdasarkan UU Hukum Perdata No. 707/1915. IPP ini menciptakan:

- Tribunal khusus untuk sengketa pajak antara wajib pajak dan otoritas pajak Hindia Belanda

- Mekanisme keberatan (bezwaar) yang dapat diajukan oleh wajib pajak

- Prosedur yang lebih terstruktur dalam pemungutan pajak

Pemimpin IPP adalah Wakil Ketua Mahkamah Agung Hindia Belanda, yang menunjukkan upaya untuk memberikan independensi pada lembaga penyelesai sengketa pajak.

Dampak IPP: – Meningkatkan legitimasi sistem pajak kolonial di mata sebagian kalangan – Menciptakan preseden untuk lembaga peradilan pajak yang independen – Namun, tetap tidak mampu menghilangkan stigma pajak sebagai alat penjajah

4.2 Era Pasca-Kemerdekaan (1945-1982): Membangun Sistem Pajak Nasional

4.2.1 Periode Awal Kemerdekaan (1945-1950)

Setelah proklamasi kemerdekaan pada 17 Agustus 1945, pemerintah Indonesia harus membangun sistem pajak nasional dari nol. Para pendiri bangsa menyadari bahwa negara merdeka membutuhkan sumber pembiayaan yang mandiri, dan oleh karena itu:

- UUD 1945 Pasal 23 ayat (2) menetapkan: “Segala pajak untuk keperluan negara berdasarkan undang-undang.”

- UU Darurat No. 12 Tahun 1950 diterbitkan, menjadi undang-undang pajak pertama negara Indonesia yang mengatur tentang Pajak Penjualan.

Periode ini ditandai dengan: – Upaya untuk menciptakan identitas pajak Indonesia yang berbeda dari sistem kolonial – Tantangan dalam menciptakan administrasi pajak yang efektif di tengah situasi politik yang tidak stabil – Tingkat kepatuhan wajib pajak yang rendah karena resistensi terhadap “pajak pemerintah sendiri”

4.2.2 Periode Konsolidasi (1950-1983): Sistem “Official Assessment”

Dari tahun 1950 hingga 1982, Indonesia menerapkan sistem pajak yang disebut “Official Assessment System”, di mana:

- DJP (Direktorat Jenderal Pajak) melakukan penghitungan pajak sendiri berdasarkan data yang dikumpulkan

- Wajib pajak memiliki peran pasif dalam penentuan besarnya pajak

- Sistem ini membuka peluang korupsi dan penyelewengan yang luas

- Administrasi pajak memerlukan biaya yang sangat besar

- Efektivitas pemungutan pajak rendah

Pada periode ini, ada beberapa upaya reformasi:

- UU No. 8 Tahun 1967 dan PP No. 11 Tahun 1967: Dimulai perubahan dari “official assessment” menuju “self-assessment” dengan memberikan kesempatan kepada wajib pajak untuk menghitung pajaknya sendiri, meski masih terbatas.

- UU No. 5 Tahun 1959 tentang Majelis Pertimbangan Pajak (MPP): Mengganti IPP dengan MPP, sebagai lembaga yang menangani banding atas keputusan keberatan. Namun, MPP masih berada di lingkungan administrasi pajak (tidak independen sepenuhnya).

4.3 Reformasi Besar-Besaran Tahun 1983: Perubahan Paradigma

4.3.1 Latar Belakang dan Konteks Reformasi

Tahun 1983 menandai milestone paling penting dalam sejarah sistem pajak Indonesia modern. Reformasi ini terjadi karena:

- Krisis Finansial: Pemerintah Indonesia menghadapi ketergantungan yang sangat besar pada penerimaan minyak bumi, yang fluktuatif dan tidak dapat diandalkan sebagai sumber pembiayaan jangka panjang.

- Kebutuhan Modernisasi: Pertumbuhan ekonomi Indonesia memerlukan sistem administrasi pajak yang lebih efisien dan modern.

- Kepemimpinan Visioner: Menteri Keuangan Ali Wardhana (1968-1988) memiliki visi untuk mentransformasi sistem perpajakan Indonesia.

- Dukungan Internasional: Pemerintah Indonesia bekerja sama dengan Harvard Institute for International Development untuk merancang sistem pajak yang lebih modern dan efektif.

4.3.2 Isi Utama Reformasi 1983

Reformasi 1983 mengubah paradigma perpajakan dari “Official Assessment System” menjadi “Self-Assessment System”:

| Aspek | Official Assessment (Sebelum 1983) | Self-Assessment (Dari 1983) |

| Pihak Penghitung | Direktorat Jenderal Pajak | Wajib Pajak sendiri |

| Peran Wajib Pajak | Pasif, hanya memberikan data | Aktif, menghitung dan melaporkan |

| Peran DJP | Melakukan penghitungan detail | Melakukan verifikasi dan pengawasan |

| Insentif Kepatuhan | Takut dengan pemeriksaan | Tanggung jawab dan kepercayaan |

| Biaya Administrasi | Sangat tinggi | Relatif lebih rendah |

| Efektivitas | Rendah | Lebih tinggi |

Makna Self-Assessment System:

Mulai tahun 1984 (berlaku efektif), wajib pajak diberi kepercayaan penuh untuk: 1. Menghitung jumlah pajak yang mereka arus 2. Membayar pajak yang telah mereka hitung 3. Melaporkan (SPT – Surat Pemberitahuan) hasil perhitungan ke DJP

Sementara itu, DJP berubah perannya menjadi: 1. Verifikator: Memverifikasi kebenaran perhitungan wajib pajak melalui pemeriksaan 2. Penyidik: Menyelidiki kecurigaan tentang kesalahan atau ketidakjujuran wajib pajak 3. Penegak Hukum: Menerapkan sanksi terhadap wajib pajak yang tidak patuh

4.3.3 Efektivitas dan Hasil Reformasi 1983

Reformasi 1983 terbukti sangat efektif:

- Peningkatan Penerimaan Pajak: Dalam beberapa tahun setelah reformasi, penerimaan pajak meningkat signifikan, dan pajak menggantikan minyak bumi sebagai sumber pendapatan negara utama.

- Penyederhanaan Administrasi: Mengurangi kebutuhan akan petugas pajak yang melakukan perhitungan detail, sehingga birokrasi dapat lebih efisien dan biaya operasional lebih rendah.

- Peningkatan Efisiensi: Petugas DJP dapat dialihkan fokusnya pada pelayanan, pengawasan, dan penegakan hukum yang lebih strategis.

- Modernisasi Sistem: Menciptakan fondasi untuk sistem perpajakan yang lebih modern dan dapat beradaptasi dengan perkembangan ekonomi.

4.4 Era Reformasi Berkelanjutan (1983-2025): Penyempurnaan Sistem

Setelah reformasi 1983, Indonesia terus melakukan penyesuaian dan penyempurnaan terhadap sistem perpajakan:

Reformasi Pajak Penghasilan (PPh)

- UU No. 7 Tahun 1983 tentang Pajak Penghasilan (menggantikan sistem kolonial yang ketinggalan zaman)

- Amandemen 1990-an: Penurunan tarif pajak penghasilan dari 50% menjadi 30%, untuk meningkatkan daya saing dan mendorong investasi

- Amandemen 2000-an: Peningkatan threshold wajib pajak dan penyesuaian tarif

- UU No. 36 Tahun 2008: Pembaruan komprehensif PPh dengan penyesuaian untuk era modern

Reformasi Pajak Pertambahan Nilai (PPN)

- UU No. 8 Tahun 1983 tentang Pajak Pertambahan Nilai (menggantikan Pajak Penjualan)

- Perluasan objek PPN ke berbagai sektor ekonomi baru

- UU No. 42 Tahun 2009: Modernisasi PPN dengan penyesuaian untuk ekonomi digital dan global

- Implementasi faktur pajak elektronik untuk transparansi

Reformasi Institusional

- UU No. 14 Tahun 2002 tentang Pengadilan Pajak: Mengganti MPP dengan Pengadilan Pajak yang lebih independen dan mengikuti standar internasional peradilan administrasi

- Peningkatan Kapasitas DJP: Modernisasi teknologi informasi (e-Bilyet, e-SPT, e-Filing)

- UU No. 28 Tahun 2007 tentang KUP: Pembaruan komprehensif terhadap ketentuan umum dan tata cara perpajakan

Reformasi Terkini (2020-2025)

- UU No. 11 Tahun 2020 tentang Cipta Kerja (Omnibus Law): Amandemen terhadap berbagai undang-undang perpajakan untuk mendorong investasi dan pertumbuhan ekonomi

- Implementasi Coretax: Sistem administrasi pajak berbasis teknologi terkini

- Perpajakan Ekonomi Digital: Regulasi untuk pajak atas transaksi e-commerce dan platform digital

- Pengaturan Aset Kripto: PMK 68/2022 tentang PPN dan PPh atas transaksi aset kripto

V. FUNGSI-FUNGSI PAJAK DALAM KONTEKS NEGARA MODERN

Pajak memiliki peran yang jauh lebih luas daripada sekadar “mengumpulkan uang” untuk negara. Dalam konteks negara modern, pajak memiliki dua fungsi utama yang saling melengkapi:

5.1 Fungsi Budgeter (Fiscal Function)

Fungsi budgeter adalah fungsi pengumpulan dana untuk mendanai pengeluaran negara.

5.1.1 Mengumpulkan Pendapatan Negara

Seperti telah disebutkan, pajak menyumbang 83,1% dari total penerimaan negara Indonesia tahun 2024 (Rp 2.490,9 triliun dari Rp 2.996,9 triliun). Pendapatan ini digunakan untuk:

A. Pengeluaran Operasional Pemerintahan – Gaji dan tunjangan pegawai negeri sipil (PNS) – Pemeliharaan kantor-kantor pemerintah – Operasional lembaga-lembaga pemerintah – Biaya diplomasi dan representasi negara

B. Investasi Publik (Public Investment) – Pembangunan infrastruktur (jalan, jembatan, bandara, pelabuhan) – Pembangunan fasilitas kesehatan (rumah sakit, puskesmas) – Pembangunan fasilitas pendidikan (sekolah, universitas) – Pembangunan energi dan telekomunikasi – Pembangunan pertanian dan perkebunan

C. Program-Program Kesejahteraan Sosial – Bantuan Langsung Tunai (BLT) – Kartu Keluarga Harapan (KKH) – Program Keluarga Harapan (PKH) – Jaminan Kesehatan Nasional (JKN) – Bantuan Pendidikan (Beasiswa, Bantuan Operasional Sekolah) – Asuransi Ketenagakerjaan

D. Pembayaran Utang Negara – Bunga utang dalam dan luar negeri – Cicilan pokok utang

5.1.2 Signifikansi Fungsi Budgeter

Fungsi budgeter sangat krusial karena:

- Sumber Utama Pendapatan: Pajak adalah sumber pendapatan negara yang paling stabil dan dapat direncanakan, berbeda dengan penerimaan dari sumber daya alam yang fluktuatif.

- Kontinuitas Layanan Publik: Tanpa pajak, pemerintah tidak dapat memberikan layanan publik yang konsisten.

- Stabilitas Ekonomi: Penerimaan pajak yang stabil membantu pemerintah melakukan perencanaan fiskal yang lebih baik.

- Investasi Jangka Panjang: Pendanaan dari pajak memungkinkan pemerintah melakukan investasi dalam proyek-proyek jangka panjang yang tidak menghasilkan keuntungan komersial tetapi memberikan manfaat sosial besar.

5.2 Fungsi Regulerend (Regulative Function)

Fungsi regulerend adalah penggunaan pajak sebagai alat untuk mengatur perekonomian dan mencapai tujuan-tujuan kebijakan publik yang lebih luas.

5.2.1 Mendorong Pertumbuhan Ekonomi Berkelanjutan

Pemerintah dapat menggunakan pajak untuk mendorong sektor-sektor ekonomi yang strategis:

Contoh-Contoh Aplikasi:

- Insentif Pajak untuk Industri Tertentu:

- Penurunan tarif pajak untuk industri manufaktur (untuk mendorong industrialisasi)

- Tax holiday untuk industri yang berada di zona ekonomi khusus

- Kredibilitas pajak (tax credit) untuk penelitian dan pengembangan (R&D)

- Pembiayaan Insentif Investasi:

- Fasilitas percepatan penyusutan barang modal untuk investasi dalam infrastruktur

- Pengurangan PPh untuk dividen yang diinvestasikan kembali ke perusahaan

- Dorongan terhadap Sektor Hijau:

- Pengurangan bea masuk untuk teknologi ramah lingkungan

- Insentif pajak untuk energi terbarukan

5.2.2 Redistribusi Pendapatan dan Pengurangan Kesenjangan Sosial

Salah satu fungsi terpenting pajak dalam negara modern adalah mengurangi kesenjangan ekonomi melalui sistem pajak yang progresif.

Sistem Pajak Progresif di Indonesia:

Pajak penghasilan Indonesia menerapkan sistem progresif, di mana semakin tinggi penghasilan, semakin tinggi tarif pajak yang dikenakan:

| Penghasilan Kena Pajak (Orang Pribadi) | Tarif PPh |

| Hingga Rp 60 juta | 5% |

| Rp 60-250 juta | 15% |

| Rp 250-500 juta | 25% |

| Rp 500 juta-1 miliar | 30% |

| Di atas Rp 1 miliar | 35% |

(Data berdasarkan UU No. 36 Tahun 2008 tentang PPh, sebelum amandemen)

Bagaimana Redistribusi Terjadi:

- Pengumpulan Dana dari Kelompok Kaya: Sistem progresif mengumpulkan proporsi pendapatan yang lebih tinggi dari kelompok berpenghasilan tinggi.

- Alokasi untuk Program Sosial: Dana yang terkumpul dialokasikan untuk:

- Bantuan langsung kepada kelompok miskin

- Subsidi kesehatan dan pendidikan untuk keluarga kurang mampu

- Program pemberdayaan ekonomi masyarakat bawah

- Hasil: Mengurangi ketimpangan (inequality) antara kelompok kaya dan kelompok miskin.

Data Pertumbuhan Ekonomi dan Kesejahteraan:

Penelitian menunjukkan bahwa sistem pajak yang adil dan progresif berkontribusi pada: – Pertumbuhan ekonomi yang lebih berkelanjutan – Stabilitas sosial yang lebih tinggi – Pengurangan angka kemiskinan

5.2.3 Pengendalian Inflasi dan Stabilitas Ekonomi Makro

Pemerintah dapat menggunakan kebijakan pajak untuk memengaruhi permintaan agregat dan mengendalikan inflasi:

A. Pengendalian Inflasi: – Kenaikan Pajak: Menaikkan pajak (khususnya PPN) dapat mengurangi daya beli masyarakat, sehingga menurunkan permintaan agregat dan tekanan inflasi (digunakan ketika inflasi terlalu tinggi). – Penurunan Pajak: Menurunkan pajak dapat meningkatkan daya beli dan mendorong konsumsi (digunakan ketika ada risiko resesi).

B. Stabilisasi Ekonomi Siklus: – Fiscal Policy Countercyclical: Pada saat ekonomi melambat (resesi), pemerintah dapat mengurangi pajak atau meningkatkan pengeluaran untuk merangsang ekonomi. Sebaliknya, saat ekonomi overheating (inflasi tinggi), pemerintah dapat menaikkan pajak untuk mendinginkan permintaan.

5.2.4 Mendorong Perilaku Konsumsi dan Produksi yang Diinginkan

Pemerintah dapat menggunakan pajak untuk mendorong atau mengurangi konsumsi barang-barang tertentu:

Contoh:

- Cukai (Excise Tax):

- Cukai Rokok: Menaikkan harga rokok untuk mengurangi konsumsi (terutama di kalangan generasi muda)

- Cukai Alkohol: Menaikkan harga untuk mengurangi konsumsi

- Tarif: Menaikkan harga barang impor untuk melindungi industri lokal

- Pajak Karbon (belum fully implemented, tetapi sedang dipertimbangkan):

- Mengenakan pajak yang lebih tinggi pada produk-produk yang merusak lingkungan

- Memberikan insentif pajak untuk produk ramah lingkungan

- Insentif Investasi Pendidikan:

- Pengurangan pajak untuk biaya pendidikan

- Pengurangan pajak untuk asuransi kesehatan keluarga

5.3 Analisis Komparatif: Fungsi Budgeter vs Regulerend

| Aspek | Fungsi Budgeter | Fungsi Regulerend |

| Tujuan Utama | Mengumpulkan dana untuk pembiayaan negara | Mengatur perekonomian dan mencapai tujuan kebijakan publik |

| Mekanisme | Pemungutan pajak sebesar-besarnya | Penggunaan insentif/disinsentif pajak selektif |

| Hasil Diharapkan | Maksimum penerimaan pajak | Perubahan perilaku ekonomi masyarakat |

| Contoh Kebijakan | Memperluas basis pajak, menaikkan tarif | Insentif R&D, cukai rokok, pajak karbon |

| Tantangan | Keseimbangan antara pendapatan dan compliance | Risk of regressive impact, tax avoidance |

VI. SUMBER-SUMBER HUKUM PERPAJAKAN

6.1 Hirarki Sumber Hukum Perpajakan Indonesia

Sumber-sumber hukum perpajakan Indonesia membentuk hirarki yang jelas, yang mencerminkan prinsip supremasi konstitusi:

6.2 Penjelasan Masing-Masing Sumber Hukum

6.2.1 UUD 1945 – Fondasi Konstitusional

UUD 1945 menjadi fondasi tertinggi hukum pajak Indonesia:

- Pasal 23 ayat (2): “Segala pajak untuk keperluan negara berdasarkan undang-undang” → Prinsip Legalitas

- Pasal 27 ayat (3): “Setiap warga negara berhak mendapat pekerjaan dan penghidupan yang layak” → Dasar untuk tidak memberatkan pajak yang mengganggu hak ekonomi

- Pasal 28H ayat (1): “Setiap orang berhak hidup sejahtera lahir dan batin” → Dasar untuk menggunakan pajak untuk redistribusi

6.2.2 Undang-Undang Perpajakan Utama

- UU No. 28 Tahun 2007 tentang Ketentuan Umum dan Tata Cara Perpajakan (KUP)

- Mengatur: Definisi, subjek dan objek pajak umum, kewajiban administrasi, keberatan dan sengketa

- Berlaku untuk: Semua jenis pajak (PPh, PPN, PBB, Cukai)

- Diundangkan: 2007, berlaku mulai 2008

- UU No. 36 Tahun 2008 tentang Pajak Penghasilan (PPh)

- Mengatur: Objek dan subjek PPh, penghitungan penghasilan, tarif, kredit pajak, pengecualian

- Berlaku untuk: Orang pribadi dan badan

- Revisi terbaru: UU No. 8 Tahun 1997 tentang Dokumen Perusahaan

- UU No. 42 Tahun 2009 tentang Pajak Pertambahan Nilai (PPN)

- Mengatur: Objek dan subjek PPN, mekanisme input-output, faktur pajak, tarif

- Berlaku untuk: Pengusaha kena pajak dan transaksi barang/jasa

- Novelty: Penyesuaian untuk ekonomi digital dan e-commerce

- UU No. 11 Tahun 2020 tentang Cipta Kerja (Omnibus Law)

- Amandemen terhadap berbagai UU perpajakan

- Tujuan: Mendorong investasi dan penciptaan lapangan kerja

- Kontroversial: Banyak perubahan yang dianggap pro-bisnis dan mengurangi beban pajak bagi korporasi

- UU No. 7 Tahun 2021 tentang Harmonisasi Peraturan Perpajakan

- Konsolidasi berbagai amandemen perpajakan

- Tujuan: Meningkatkan konsistensi dan kejelasan peraturan

- Mencakup: Penyesuaian untuk ekonomi digital dan transformasi global

6.2.3 Peraturan Pemerintah (PP)

PP digunakan untuk mengatur pelaksanaan lebih lanjut dari UU, khususnya hal-hal teknis seperti:

- Tata cara pemungutan pajak

- Standar penyusutan barang modal

- Penetapan besarnya denda dan bunga

- Tata cara perizinan perpajakan

6.2.4 Peraturan Menteri Keuangan (PMK)

PMK adalah peraturan dari menteri keuangan yang mengatur pelaksanaan PP dan UU dalam konteks perpajakan. Contoh penting:

- PMK tentang Transfer Pricing: Mengatur pengenaan pajak atas transaksi antar-pihak yang memiliki hubungan istimewa

- PMK No. 68/PMK.03/2022 tentang Aset Kripto: Mengatur PPh dan PPN atas transaksi aset kripto

- PMK tentang e-Invoicing: Mengatur penerbitan faktur pajak elektronik

6.2.5 Putusan Pengadilan

Putusan pengadilan (khususnya Pengadilan Pajak, Pengadilan Tinggi, dan Mahkamah Agung) memiliki peran penting dalam memperjelas interpretasi hukum pajak:

- Precedent Value: Putusan yang berulang kali dikukuhkan menjadi jurisprudensi yang mempengaruhi keputusan pengadilan selanjutnya

- Contoh: Putusan tentang transfer pricing, tentang definisi penghasilan, tentang biaya yang dapat dikurangkan

VII. KESIMPULAN

Hukum pajak merupakan institusi fundamental dalam negara modern yang mengatur hubungan antara negara dan rakyat dalam konteks perpajakan. Dari analisis komprehensif dalam esai ini, dapat disimpulkan:

Temuan-Temuan Utama:

- Pajak adalah instrumen multi-fungsi: Selain berfungsi sebagai sumber pendapatan negara (fungsi budgeter), pajak juga berfungsi sebagai alat untuk mengatur perekonomian (fungsi regulerend) dan mencapai tujuan-tujuan sosial yang lebih luas seperti redistribusi pendapatan dan pengurangan kesenjangan sosial.

- Sistem perpajakan Indonesia telah mengalami evolusi signifikan: Dari sistem kolonial (IPP) yang menekan rakyat, melalui reformasi 1983 yang mengubah paradigma dari “official assessment” menjadi “self-assessment”, hingga reformasi berkelanjutan yang menyesuaikan dengan perkembangan ekonomi global dan digital. Reformasi 1983 terbukti sangat efektif dalam meningkatkan penerimaan pajak dan menjadikan pajak sebagai sumber pendapatan negara utama.

- Hukum pajak di Indonesia berdiri atas prinsip-prinsip yang kuat: Legalitas, keadilan, kepastian hukum, dan efisiensi adalah fondasi yang harus dijunjung tinggi. Namun, dalam praktik masih ada jarak antara teori dan implementasi.

Tantangan utama masih relevan: Rendahnya tingkat kepatuhan wajib pajak, korupsi dalam administrasi pajak, kompleksitas dan ketidakpastian hukum, tantangan dari transformasi digital, dan kapasitas administrasi yang terbatas masih menjadi isu-isu yang memerlukan perhatian serius.

Tim Penyusun: Bahrul Ulum A., Mohamad Rifan

Leave a Reply